【深度干货】中级经济师经济基础5 130分进阶三色笔记+真题05(持续更新...)

【核心知识点一】税制要素(构成一国税收制度的那些主要因素)

税制要素 | 主要内容 |

纳税人 | 1、纳税人,即纳税主体,是指直接负有纳税义务的单位和个人。 2、负税人,*终负担税款的单位和个人。 【注】纳税人和负税人可能一致也可能不一致。 个人所得税和企业所得税纳税人和负税人一致; 增值税、消费税、营业税纳税人和负税人不一致。 3、扣缴义务人:负有代扣代缴、代收代缴税款义务的单位和个人。包括各类型企业、机关、社会团体、民办非企业单位或个体工商户、个人合伙经营者和其他自然人。。扣缴义务人只是负有代为扣税并缴纳税款法定职责的义务人,它的义务由法律基于行政便宜主义而设定,为法定义务。 |

课税对象 | 1、课税对象,即征税课体,是指税法规定的征税的目的物。课税对象是不同税种间相互区别的主要标志,它规定了政府可以对什么征税。 2、税源即税收的经济来源或*终出处。税源总是以收入的形式存在的。 3、税目即税法规定的课税对象的具体项目,是对课税对象的具体划分,反映具体的征税范围,代表征税的广度。 4、计税依据(或课税标准)是指计算应纳税额的依据,它规定了如何确定和度量课税对象,以便计算税基。两种主要的计税依据分别是计税金额及计税数量。计税金额可以是收入额、利润额、财产额、资金额。 |

税率 | 1、税率,是指税法规定的应征税额与征税对象之间的比例,是计算应征税额的标准,是税收制度的中心环节。税率的高低,体现着征税的深度。 2、税率分类 (1)比例税率:指对于同一征税对象,不论其数量大小都按同一比例征税的一种税率制度。主要特点是税率不随征税对象数量的变动而变动。包括单一比例税率和差别比例税率。其中,差别比例税率又可分为产品差别比例税率、行业差别比例税率、地区差别比例税率和幅度差别比例税率四种。 (2)定额税率(固定税额):是指按征税对象的一定计量单位规定固定税额,而不是规定征收比例的一种税率制度。它是以绝对金额表示的税率,一般适用于从量计征的税种。在具体运用上,也可分为单一定额税率和差别定额税率、幅度定额税率和分类分级定额税率几种。 (3)累进税率。税率随课税对象的增大而提高,包括全额累进税率,超额累进税率等。 |

纳税环节 | 国民收入与支出环流的过程中,按税法规定应当缴纳税款的环节。 |

纳税期限 | 指税法规定的纳税人发生纳税义务后向国家缴纳税款的期限。 |

减税免税 | 指税法对某些纳税人或征税对象给予鼓励和照顾的一种特殊规定。除税法列举的免税项目外,一般减税、免税都属于定期减免性质,到期应当恢复征税。 |

违章处理 | 是税务机关对纳税人违反税法的行为采取的处罚性措施,它是税收强制性特征的体现。 |

纳税地点 | 是纳税人应当缴纳税款的地点。一般来说,纳税地点和纳税义务发生地是一致的。但在某些特殊情况下,二者也可不一致。如与总公司不在同一地点的分公司的利润在总公司汇总纳税。 |

【例题:2015年多选题】关于税制要素的说法,正确的是()

A.纳税人只能是法人

B.纳税期限是税法规定的纳税人发生纳税义务后向国家缴纳税款的期限

C.纳税地点和纳税义务发生地总是一致的

D.税率是税法规定的应征税额与征税对象之间的比例

E.课税对象是不同税种间相互区别的主要标志

【答案】BDE

【解析】纳税人既可以是法人也可以是自然人;纳税地点和纳税义务发生地不一定一致(如与总公司不在同一地点的分公司的利润在总公司汇总纳税);对于纳税期限、税率、课税对象的表述均正确。

【核心知识点二】国债功能

1.弥补财政赤字

财政赤字可以通过向中央银行借款;增加税收;发行国债方式弥补。

(1)向中央银行借款弥补赤字会造成中央银行货币供给增加,诱发或加剧通货膨胀。

(2)税收是按税法规定征收的,如果通过提高税率或增加新税种弥补赤字,会对经济发展带来不利影响。

(3)通过发行国债弥补赤字,产生的副作用较小。实质是将属于社会支配的资金在一定时期内让渡给国家使用,是社会资金使用权的单方面、暂时性转移;认购国债的资金基本是社会运动中游离出来的闲置资金,一般不会导致通货膨胀。

2.筹集建设资金

现代社会中,以国债资金来扩大建设规模是发行国债的重要目的之一。

3.调节货币供应量和利率

国债是一种收入稳定,无风险或风险较低的投资工具,因此有“金边国债”之称。

政府发行的短期国债,流动性强,被称为“有利息的钞票”,短期国债的发行及买入和卖出,在不少国家中央银行通过在证券市场上买卖国债调节货币供应数量和调节利率。

4.调控宏观经济

【核心知识点三】分税制财政体制的主要内容

1.支出责任划分

中央税财政主要承担国家安全、外交和中央国家机关运转所需经费、调整国民经济结构、协调地区发展、实施宏观调控所必需的支出以及由中央直接管理的事业发展支出。

地方财政承担本地区政权机关运转所需支出以及本地区经济、社会发展所需支出。

2.收入划分

为维护国家权益、实施宏观调控所必需的税种划为中央税;

同经济发展直接相关的主要税种划分为中央地方共享税。

适合地方征管的税种划为地方税。

现行中央地方收入划分

项目 | 内容 |

中央收入 | ①关税; ⑥中央企业上缴利润 |

地方收入 | ① 营业税 【注】不含各银行总行、保险公司总公司缴纳的营业税 ② 地方企业上缴利润 ③ 城镇土地使用税 ④ 城市维护建设税(不含各银行总行、保险总公司集中缴纳的部分) ⑤ 房产税、车船税、印花税(不含证券交易印花税)、耕地占用税、契税、烟叶税、土地增值税、国有土地有偿使用收入。 |

中央和地方共享收入 | 增值税、资源税、证券交易(印花)税、企业所得税和个人所得税。 ①增值税中央75%;地方25%; ②资源税:海洋石油资源税归中央,其余资源税归地方 ③证券交易(印花)税:中央97%,地方(北京、上海、深圳)3% ④纳入共享范围的企业所得税和个人所得税中央60%;地方分享40%。 |

【核心知识点四】财政政策乘数

财政政策乘数,是用来研究财政收支变化对国民收入的影响。财政政策乘数具体包括税收乘数、政府购买支出乘数和平衡预算乘数。

财政乘数类型 | 计算公式 | 特点及作用 |

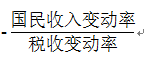

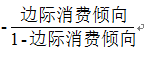

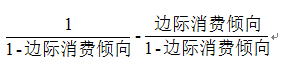

税收乘数 | 税收乘数 = = | 1、税收乘数为负值,说明税收增减与国民收入变动呈反方向变动。 2、政府增税时,国民收入减少,减少量为税收增量的b/(1—b)倍。这说明,如果政府采取减税政策,虽然会减少财政收入,但将会成倍地刺激社会有效需求,从而有利于民间经济的增长。 |

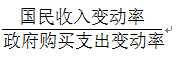

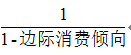

政府购买支出乘数 | 政府购买支出乘数 = = | (1)政府购买支出乘数为正数。说明购买支出增减与国民收入变动呈正方向变动。 (2)政府增加购买性支出时,国民收入增加,增加量为支出增量的1/(1—b)倍。 (3)同税收乘数比较,购买性支出乘数大于税收乘数。这说明增加财政支出政策对经济增长的作用大于减税政策。 |

平衡预算乘数 | 指政府收入和支出同时以相等数量增加或减少时,维持财政收支平衡,对国民收入变动的影响程度。即: 平衡预算乘数 =政府购买支出乘数+税收乘数

=1 | 即使增加税收会减少国民收入,但如果同时等额增加政府支出,国民收入也会等额增加。这意味着即使实行平衡预算政策,仍具有扩张效应,其效应等于1。 |

【注】财政乘数效应表明:当政府投资或支出扩大、税收减少时,对国民收入有加倍扩大的作用,从而产生宏观经济的扩张效应;当政府投资或支出减少、税收增加时,对国民收入有加倍收缩的作用,从而产生宏观经济的紧缩效应。

【例题:2011年多选题】财政政策乘数包括()。

A.税收乘数

B.政府购买支出乘数

C.债务乘数

D.平衡预算乘数

E.赤字预算乘数

【答案】ABD

关注官方微信:caijingjiaoyu【深度干货】中级经济师经济基础持续更新中~

作者:源小胖